In Ermangelung weiterer Inflationsfortschritte belässt die EZB den Leitzins auf ihrer Sitzung zunächst unverändert bei 4,25 Prozent. Mit Blick auf schwächelnde Wachstumsaussichten und eurosklerotische Risiken setzen sich nach der Sommerpause die Zinssenkungen jedoch fort.

Dass die Desinflation in der Eurozone eher zäh verläuft, zeigt insbesondere die zuletzt gegenüber Vorjahr bei 2,9 Prozent stagnierende Kerninflation. Weitere Desinflationsfortschritte werden von hohen Lohnsteigerungen und stattlichen staatlichen Gebührenerhöhungen vereitelt. Und natürlich werden Unternehmen und der Staat ihre gestiegenen Kosten weitergeben. Und so liegen Preissteigerungen im Bereich Dienstleistungen als ein maßgeblicher Inflationstreiber seit rund einem halben Jahr wie festgenagelt um die vier Prozent.

Weitere potenzielle Preisrisiken drohen aus der angespannten Situation rund um das Rote Meer. Die anhaltenden Huthi-Angriffe in der Meerenge Bab al-Mandab stören die Lieferketten nach Europa. Über diese Route laufen schätzungsweise 60 Prozent der Exporte Chinas nach Europa. In der Folge werden die Kosten für die Containerverschiffung nach Europa in die Höhe getrieben und Inflationsentspannungen gebremst.

Insofern reichen die Daten laut EZB-Präsidentin Christine Lagarde noch nicht aus, um Inflationsentwarnung zu geben. Um sich weiter als Wahrer der Preisstabilität zu präsentieren, betont Lagarde die feste Entschlossenheit, weiter für eine zeitnahe Rückkehr der Inflation zum Zielwert von zwei Prozent zu sorgen. Mit dieser harten Stabilitätsrhetorik der EZB soll der Übergang zu einer freizügigeren Geldpolitik unverdächtig erfolgen.

Denn für die EZB ist die Vermeidung einer Rezession noch nicht garantiert. Eine blutleere Konjunktur spricht für zukünftige Desinflation und spielt der EZB in die Karten, Zinssenkungen auch oberhalb aktuell über zwei Prozent liegender Inflationsraten vorzunehmen.

Tatsächlich geht der Stabilisierung im Dienstleistungssektor die Puste aus. Besonders gnadenlos zeigt sich die konjunkturelle Schwäche der Eurozone an der mittlerweile seit rund zwei Jahren anhaltenden Moll-Stimmung in der Industrie. Insbesondere das Industrieherz Deutschland weist deutliche Rhythmusstörungen auf.

Und gemäß vierteljährlicher Umfrage der EZB - sog. Bank Lending Survey - erwarten die Banken u.a. wegen verschärfter Zinsbedingungen keine schnelle Besserung des trüben Kreditwachstums. Die Investitionsschwäche hält an.

Gleichzeitig geht es der EZB darum, den populistischen Fliehkräften in der Eurozone durch eine Normalisierung der restriktiven Zinspolitik Einhalt zu gebieten. Die bereits angespannte Schuldentragfähigkeit von z.B. Italien und Frankreich, die durch eine vermutlich stabilitätslaxe Regierung in Paris noch schwächer wird, soll bloß nicht überstrapaziert werden. Die sich zurückbildenden Risikoaufschläge 10-jähriger Staatsanleihen von Frankreich & Co. zu deutschen nehmen bereits vorweg, dass die EZB, wenn nötig, für aktive Zins- und Liquiditätshilfe bereitsteht.

Überhaupt, hinter vorgehaltener Hand hat die EZB längst eine Priorisierung des Stabilitätsbegriffs vorgenommen: Konjunktur-, soziale und System- gehen vor Preisstabilität. Das ist zwar nicht ihr Auftrag. Doch können die Regierungen damit der Mühsal schmerzhafter Reformen entgehen. Leider verzichten sie damit auch auf zukünftige Wachstumspotenziale und lassen zu, dass die europäische Wettbewerbsfähigkeit gegenüber Asien und Amerika fällt und Europa nach hinten durchgereicht wird.

Noch hält sich die EZB mit Hinweisen zu konkreten Zeitpunkten für weitere Zinssenkungen zurück und verweist auf die jeweils vorliegenden Daten. Dennoch gehen die Terminmärkte in Abwägung aller relevanten Aspekte von zwei weiteren Zinssenkungen im September und Dezember um jeweils 25 Basispunkte aus, die sich im nächsten Jahr fortsetzen.

Von dieser Zinsentspannung profitieren vor allem (konjunkturabhängige) europäische Aktien aus der zweiten und dritten Reihe. Sie sind finanzierungsabhängiger und reagieren daher deutlich positiver auf Zinssenkungen als die großkapitalisierten Blue Chips.

Amerika ist zinsseitig bereits einen Schritt voraus. Fed-Chef Powell wiederholte mehrfach seine Botschaft, wonach die Inflationsfortschritte zuversichtlich stimmen und die Fed mit Zinssenkungen nicht auf eine Punktlandung der Inflation auf zwei Prozent warten werde. Und so fällt die Zinssenkungsfantasie an den Geldterminmärkten wieder üppiger aus. Beginnend ab September wird auf jeder der drei verbleibenden Fed-Sitzungen 2024 mit einer Zinssenkung um jeweils 25 Basispunkte gerechnet.

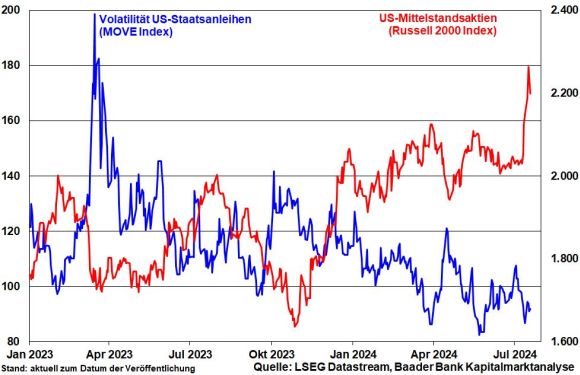

Die Entspannung bei US-Zinspapieren gibt den im Vergleich finanzierungsintensiveren Mittelstandsaktien aus dem Russell 2000 bereits Auftrieb.

Grundsätzlich positionieren sich Investoren bereits für eine zweite Amtszeit von Donald Trump. Nach dem Attentatsversuch ist diese noch wahrscheinlicher geworden. Zum aktuellen Zeitpunkt bestehen sogar Chancen, dass er sowohl im Senat als auch im Repräsentantenhaus eine republikanische Mehrheit erringt. Seine Wirtschaftsagenda der Deregulierung, Steuererleichterungen und verstärktem Protektionismus bei weiterhin munterer Schuldenfrönerei zur nationalen Wirtschaftsförderung würde dann durchregierend und umfassend umgesetzt.

Dieser „Trump-Trade“ - der Abkürzungsfimmel der Amerikaner spricht von „TT“ oder „2T“ - kommt ebenso Substanzwerten aus der zweiten US-Aktienreihe zugute. Tatsächlich erwirtschaften die im Russell 2000 gelisteten Unternehmen im Durchschnitt rund 80 Prozent ihrer Umsätze in Nordamerika. Folgerichtig soll das Gewinnwachstum der Nebenwerte laut Analysteneinschätzungen bis 2026 jährlich im Durchschnitt mehr als doppelt so stark ausfallen wie das der Blue Chips.

Damit sind die großen Tech-Unternehmen, die mit ihren Liquiditätsreserven ohne Rücksicht auf das Zinsniveau problemlos Investitionen finanzieren können, nicht mehr alternativlos. Die old economy erhält wieder mehr Wasser auf ihre Mühlen. Ohnehin hat sie besonders viel Nachholbedarf.

Sicherlich fällt Big Tech angesichts nachhaltiger Geschäftsmodelle rund um das Mega-Thema Digitalisierung und KI nicht in nachhaltige Ungnade. Hohe Bewertungen und Negativ-Nachrichten wie weitere US-Sanktionsdrohungen gegenüber Halbleiterproduzenten bei Geschäftsbeziehungen mit China werden aber gerne für Gewinnmitnahmen genutzt.

Insgesamt ist an Wall Street eine Adjustierung, eine gewisse Umschichtung in zyklische Substanzwerte im Gange. Value erlebt eine Renaissance.

Entsprechend kann auch der gleichgewichtete S&P 500 Index - bereinigt um das Übergewicht von Big Tech - zunehmend zum klassischen Index aufschließen. Die US-Aktienrallye steht damit auf einem zunehmend breiteren und stabilen Fundament.

Dagegen sorgt an Europas Börsen die Aussicht auf transatlantische Handelsstreitigkeiten und eine wachstumshemmende Wirtschaftspolitik momentan noch für Zurückhaltung. Auch die ersehnte weltwirtschaftliche Unterstützung lässt sich noch Zeit. So hat China zuletzt mit einer weiteren Wachstumsverlangsamung im II. Quartal auf 4,7 nach zuvor 5,3 Prozent enttäuscht. Das unterstreicht der erste Rückgang der ZEW Konjunkturerwartungen seit einem Jahr.

Immerhin werden europäische und deutsche Unternehmen verstärkt ihr Heil in renditestärkeren Standorten suchen. So entgehen sie auch den Zöllen Trumps. Ihren Kursen wird es nicht schaden. Doch fallen sie für die deutsche Wohlstandsmehrung aus.

Aus Sentimentsicht signalisiert der Anteil der Optimisten abzüglich des Anteils der Pessimisten bei Kleinanlegern am US-Aktienmarkt extreme Risikofreude, die als Kontraindikator auf zwischenzeitliche Risiken für Kursrücksetzer hindeutet.

Massives Rückschlagpotenzial entsteht jedoch nur, wenn sich Inflations-, Zins- und Konjunkturentwicklungen verschlechtern. Damit ist jedoch nicht zu rechnen.

Die teilweise sehr günstigen Aktienkurse in den konjunkturreagiblen Branchen - bei spürbaren Rücksetzern auch im High-Tech-Bereich - sollten für Zukäufe genutzt werden.

Ohnehin, dass laut Umfrage der Bank of America große Fondsmanager ihr Engagement in Aktien weiter auf hohem Niveau halten, signalisiert ihr Grundvertrauen in eine Fortsetzung der breiter werdenden US-Aktien-Rallye.

Setzt der DAX seine Aufwärtsbewegung fort, trifft er bei 18.536, 18.779 sowie 18.892 Punkten auf Widerstände. Bei einer Korrektur liegen Unterstützungen bei 18.214, 18.030 und 17.951 Punkten.