10. März 2023

10. März 2023

Zinsen und Aktien sind Konkurrenten. Kein Wunder, je höher der risikolose Zins, umso schwerer haben es die zwar chancen-, aber auch schwankungsreicheren Aktien. In diesem Zusammenhang ist Zinspapieren seit 2022 ein grandioses Comeback zu Lasten der Aktien gelungen. Auf den ersten Blick scheinen Zinsen ihre alte Stärke zurückzugewinnen und die Allmacht der Aktien zu brechen. Aber inwiefern hält diese Einschätzung auch dem zweiten stand?

Die lange Zeit von Null- bzw. sogar Negativ- und Strafzinsen hat als Liquiditätshausse zu üppigsten Kursgewinnen vor allem bei High-Tech-Aktien geführt. Doch mit einer dynamischen Zinswende nach oben kam wieder viel Freude bei Zinssparern auf. Tatsächlich ist der ca. 40-jährige Abwärtstrend deutscher Anleiherenditen und damit einer der längsten Anlagetrends in der Finanzgeschichte gebrochen.

Und da bei Zinsen und Anleihen harmonischer Konformismus herrscht, ist diese Entwicklung auch weltweit zu beobachten.

Damit hat sich gleichzeitig die unglaubliche Überbewertung von US-Staatspapieren zu US-High-Tech-Aktien komplett abgebaut, was deren schwierige Kursentwicklung erklärte.

Wird jetzt für Zinssparer wieder alles gut, so wie früher in der guten alten Zins-Zeit?

Doch muss man Wasser in den süßen Zins-Wein gießen. Die Anleger haben immer zwei Seiten der Medaille zu beachten: Zins und Inflation. Als Zinssparer sollte man doch mindestens die Inflation herausholen. Zwar sind seit 2022 Zinsen und Renditen klar gestiegen, aber die Inflation hat den Turbo eingestellt. Real, also nach Preissteigerung sind die aktuellen Zinsen und Renditen somit noch niedriger als im Super-Niedrigzinsjahr 2021. Die Preise fressen den üppig gedeckten Zins-Tisch nicht nur auf, sie fallen auch noch über die Speisekammer her.

Moment, kommt jetzt der Einwand der Zins-Freunde. Wir sind ja auch noch nicht am Ende aller Zinserhöhungs-Tage. So hat sich Fed-Chef Powell kürzlich für „higher for longer“, also für höhere und noch länger andauernde Zinserhöhungen ausgesprochen. Und auch die EZB hat den Raum der Zins-Stille verlassen und schreit jetzt wie in der Südkurve eines Fußball-Stadions nach harten Zinsrestriktionen, um die Inflation auf zwei Prozent zu drücken. Weniger Inflation bei höheren Zinsen klingt nach rosigen, weil real positiven Anlagezinsen, oder?

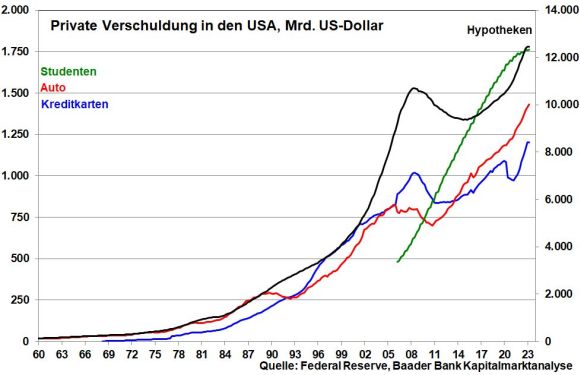

Ja, die Inflation ist offensichtlich hartnäckiger als gedacht. Dennoch dürfen die geldpolitisch Verantwortlichen den Bogen nicht überspannen. Sicher kann man jede Inflation schnell auf zwei Prozent drücken, wenn man einen Kollaps der Konjunktur und eine neue Schuldenkrise in Kauf nimmt, die die vergangenen in den Schatten stellt. Eine inflationäre Überschuldung ist ja nicht nur auf Staatenebene, sondern ebenso bei Privaten unverkennbar. So bewegen sich in den USA alle privaten Kreditformen auf Allzeithochs.

Amerikas Wirtschaft basiert auf immer neuen Schulden. Da ist es höchst kontraproduktiv, den Schuldenturm, nein Schulden-Wolkenkratzer mit schwerem Zins-Gerät in seinen Grundfesten zu erschüttern. Warum noch einmal auf die heiße Herdplatte fassen wie zwischen 2004 und 2009? Damals hat die US-Notenbank zunächst die Leitzinsen von einem auf 5,25 Prozent gehievt. Als anschließend die Konjunktur einbrach und unsere Finanzwelt kurz vor dem game over stand, musste die Fed den Leitzins auf null drücken und die Schulden in einer Sintflut an Liquidität ersäufen, um ein Armageddon der Finanzwelt zu verhindern.

Warum noch einmal hohe konjunkturelle, finanzwirtschaftliche und soziale Kosten riskieren, die man später wieder verschlimmbessern muss? Und die Moral von der Geschicht‘: Zu hohe Leitzinsen bitte nicht.

Ohnehin werden die bisherigen Zinsrestriktionen ihre volle Wirkung erst noch entfalten. In diesem Zusammenhang ist der noch so robuste US-Arbeitsmarkt ein konjunktureller Spätindikator. Dort kommt der Zins-Zug zwar verspätet an, aber er kommt an.

Den Luxus einer harten Zinspolitik wie in den 80er Jahren kann man sich heute nicht mehr erlauben. Insofern versuchen Fed und EZB zukünftige Inflationsängste in der Wirtschaft im Spiel ohne Ball, mit harter Zins-Sprache zu mäßigen, ohne den Zinshammer 1 zu 1 heftig schwingen zu müssen.

Daher ist zu erwarten, dass die Zinserhöhungsrunde trotz allem im Sommer in den USA bei etwa 5,5 und im Euroraum bei 4,25 Prozent endet.

Übrigens hält sich die Pein der (Finanz-)Politiker in Grenzen, wenn die Inflation oberhalb der Kreditzinsen liegt. So übernimmt die Inflation einen Teil der Entschuldung. Und an Schulden wird es uns mit Blick auf Militär- und Infrastrukturausgaben auch in Zukunft nicht mangeln.

Und dann sprechen wir bitte auch einmal über die Inflation selbst. In Deutschland hat man die Inflationsmessung „korrigiert“. U.a. wurden Wohnungsmieten und Energie - zuletzt maßgebliche Preistreiber - als Einflussgrößen gestutzt. In der Schönung der Inflation ist Amerika Weltmeister. Wer im US-Supermarkt regelmäßig Allerwelts-Produkte wie Toastbrot, Frischkäse oder Bier - ok, das, was man in Amerika Bier nennt - kauft, weiß, dass die reale Inflation mit der offiziellen so viel zu tun hat wie Sommer mit Winter.

Ohnehin werden wir eine Ära mit mehr Inflationstoleranz erleben, zumal die planwirtschaftlich durchgepeitschte Energiewende die Wohnungsmieten treffen wird wie der Tropensturm die Küste der Karibik. Zwei Prozent Inflationsziel sind schön, eine schöne Illusion.

So kann Zinssparen nicht mehr frühere Attraktivitätsniveaus erreichen. Dennoch sollte man nicht ganz auf Zinspapiere verzichten, aber die richtige Auswahl treffen. Klassiker wie Festgeld, Sparbriefe oder deutsche Staatstitel sind, weil sie besonders negative Realzinsen bieten, verhalten zu gewichten. Eher sollten südeuropäische Staatspapiere, die wegen der Solidarität in der Eurozone nicht Pleite gehen können, oder Unternehmensanleihen betrachtet werden, die auch von der allmählichen Konjunkturerholung u.a. durch die Wiederöffnung Chinas profitieren.

Wenn aber „moderne“ Notenbanken die Konjunktur nicht in den Schwitzkasten nehmen und Inflation zinspolitisch nicht mit allen Zinskonsequenzen bekämpft wird, stützt dies fundamental und inflationär die Aktienseite. Inflationär, weil Aktien als Sachkapital bei höheren Preisen für Produkte und Dienstleistungen eben auch ansteigen. Es wird zwar keine Entwicklungen wie in der Türkei geben, wo die Hyperinflation die Istanbuler Aktienbörse zu einer der erfolgreichsten weltweit macht, aber der Effekt kommt auch bei uns zum Tragen.

Ganz klar, die Liquiditätshausse, die in der Vergangenheit alle Aktien anhob wie die Flut Schiffe, ist vorbei. Heute geht es darum, Schiffe zu besteigen, die hochseetauglich sind. Es geht um Aktien, die Substanz, intakte Geschäftsmodelle haben und damit Stürme aushalten.

Die einseitige Dominanz von Aktien ist vorbei. Wir kommen ein Stück weit zurück zur friedlichen Koexistenz von Zinspapieren und Aktien.

Meiner Meinung nach wird aber die Aktie unter dem Strich dennoch der stärkste Spieler an den Finanzmärkten bleiben.

Besuchen Sie auch meine Website www.roberthalver.de. Hier finden Sie regelmäßig neue Medien- Beiträge von mir zu aktuellen Themen rund um die Kapitalmärkte.

Die Baader Bank ist einer der führenden Partner für Wertpapier- und Banking-Dienstleistungen in Europa. Auf einer hochleistungsfähigen Plattform vereinen sich Handel und Banking in einem einzigartigen Setup unter einem Dach und bieten den besten Zugang zum Kapitalmarkt – sicher, automatisiert und skalierbar. Als familiengeführte Vollbank mit Sitz in Unterschleißheim bei München und ca. 450 Mitarbeitenden ist die Baader Bank in den Geschäftsfeldern Market Making, Capital Markets, Brokerage, Fund Services, Account Services und Research Services aktiv.

Herausgeber:

Baader Bank AG, Weihenstephaner Str. 4, 85716 Unterschleißheim, Deutschland

www.baaderbank.de

Redaktion:

Robert Halver, Leiter Kapitalmarktanalyse, Baader Bank AG

Disclaimer

Über mögliche Interessenkonflikte und rechtliche Hinweise informieren Sie sich bitte im Disclaimer auf www.roberthalver.de/Newsletter-Disclaimer

Zentrale in Unterschleißheim bei München